把缺钱写在脑门上的天齐锂业终于又想出了筹钱的新法子——赴港上市。

1月28日,天齐锂业向港交所递交了招股说明书,拟登陆港交所。而在此之前,与天齐锂业打擂台的赣锋锂业,已完成了AH两地上市。目前,赣锋锂业A股市值达1844.14亿元,H股市值为1500亿元左右,H股估值明显低于A股。截至2022年3月10日收盘,天齐锂业市值为1256.86亿元,预计H股市值也在千亿左右。

天齐锂业自2018年蛇吞象收购之后资金链一直趋紧,公司虽然通过多种方式筹资纾困,目前流动性仍然紧张。受益于锂价上涨,天齐锂业2021年扭亏为盈,结束了长达两年的亏损,分析显示,受益于新能源汽车的高需求,未来锂价或将继续维持高位。

凤凰网财经《市值观察》发现,上市十多年以来,天齐锂业累计募资额已接近300亿,但分红仅仅只有7亿元,占募资额的2%。

锂王争夺战仍在继续,天齐锂业重启赴港上市,募资偿债及扩充产能。从行业来看,锂的高景气周期仍可以维持一段时间,在此期间,天齐锂业能真正摆脱流动性危机吗?

锂产品波动性强 2021年扭亏为盈

就在天齐锂业向港交所递交招股说明书的前一天,公司发布了2021年业绩预告。公告显示,2021年全年天齐锂业归母净利润为18亿元~24亿元,扣非归母净利润为10.8亿元~16亿元,相较而言,上年归母净利润和扣非净利润分别亏损18.3亿元和12.9亿元,2021年天齐锂业实现了扭亏为盈,基本每股收益达1.22元~1.62元/股。

要知道,就在2021年扭亏之前,天齐锂业已连续两年净利润亏损,两年分别亏损59.83亿元和18.34亿元,合计亏损78.17亿元,接近80亿元。

股东们等了两年的困境反转,终于在2022年初得到了“实锤”,而股价早已提前上涨。自2020年年报发布不久后,天齐锂业股价就开始一路走高,4月股价一度跌至最低32.99元/股,此后短短5个月,9月初天齐锂业股价已达143.17元/股,是之前的4倍有余。

困境反转得益于锂价的大幅上涨。在业绩预告中天齐锂业表示,2021年营业收入较2020年大幅上升主要系全球新能源汽车景气度提升,锂离子电池厂加速产能扩张,下游正极材料订单回暖等原因。2021年公司主要锂产品的销量和销售均价较2020年均明显增长。

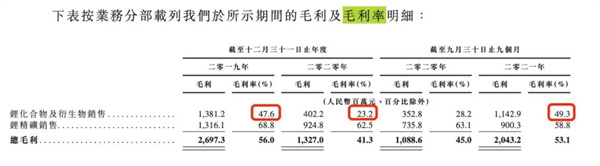

从招股书披露的毛利率也可以看出,天齐锂业的主要业务包括锂化合物及衍生物销售和锂精矿销售。其中,锂化合物及衍生物销售平均售价由2020年的48.6千元/吨增长至2021年的75千元/吨,2020年和2021年前三季度销量分别为2.47万吨和3.09万吨,销量和均价均明显增长;锂精矿销售方面,售价接近持平,但销量由上年前三季的26.6万吨增至2021年的38.2万吨。整体来看,天齐锂业2021年主要产品称得上一句“量价齐升”,也因此带来业绩的明显转好。

不过,锂产品为周期性产品。

“锂业双雄”另一家上市公司赣锋锂业董事长在2022年新年致辞中表示,锂产品的周期性非常明显,有20万元的昨天,也可能迟早有4万元的明天。

其实锂产品的低价历历在目。从近三年天齐锂业的毛利率也正可以看出行业产品价格波动性大这一问题——2019年~2021年前三季度,天齐锂业锂化合物及衍生物销售的毛利率分别为47.6%、23.2%、49.3%,锂精矿销售的毛利率相对稳定,为68.8%、62.5%、58.8%。

(图源:东北证券研报)

东北证券研报显示,自2021年下半年以来,工业级/电池级碳酸锂和氢氧化锂价格持续走高,2022年初继续维持上涨的态势。

对于未来锂价的走势,券商意见统一,基本就锂价中长期维持高景气度达成一致。东北证券在研报中表示,锂行业确定性供给增量较少,海外在建锂资源项目多处于早期阶段且政府对锂资源开发态度谨慎,未来供应局面或将更加紧张,需求方面,新能源汽车步入高速发展阶段,电车+储能将贡献未来核心增量。安信证券则提到,2020年8月以来锂价大幅上涨,主要系新能源需求确定性较高下锂盐需求持续提升叠加供给受限。

从这一角度来说,虽然锂产品周期波动较大,但天齐锂业这两年如果稳扎稳打,不出“黑天鹅”事件,保持盈利并稳步业绩增长是可以预期的。

只是,2018年的一起蛇吞象收购,使得天齐锂业长期以来资金链摇摇欲坠,流动性趋紧,不仅在与赣锋锂业争夺“锂王”名号时屡屡落于下风,高额的资本支出也持续吞噬净利润。

蛇吞象收购造成流动性紧张 利息费用近营收三成

天齐锂业之所以能与赣锋锂业一争“锂王”名号,与其作风豪迈的“买买买”不无关系。

2013年,天齐锂业作家30.41亿元收购其上游供应商泰林森51%股权,开始全产业链布局。这次收购,天齐锂业看中的是泰林森西澳大利亚格林布什锂辉石矿藏。

尝到收购甜头后,天齐锂业胆子愈发大了起来。2018年,天齐锂业作价280亿元收购全球锂资源巨头智利化工矿业公司(下简称SQM)23.77%,加上之前的持股,累计持股25.86%,升至第二大股东。

这和之前收购泰林森不太一样,要知道,收购作价280亿元,而截至2017年底,天齐锂业资产总计不超过180亿元,净资产仅106亿元左右,账面货币资金满打满算也仅仅只有55.24亿元,因此这次收购是一次实打实的“蛇吞象”,“一口气吃成个胖子”。

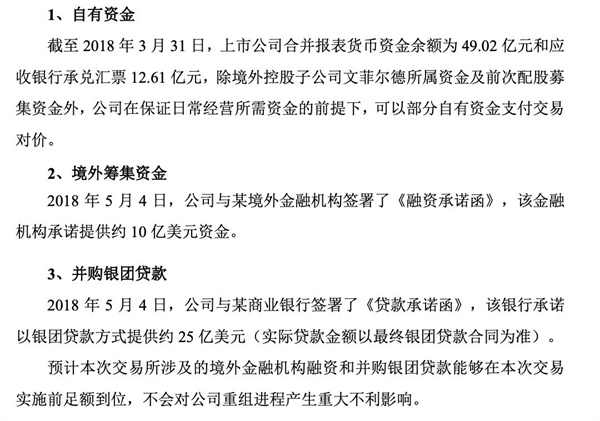

为了完成这笔收购,天齐锂业四处筹钱。

不仅向境外金融机构借了10亿美元,还与银行签订了《贷款承诺函》,筹资25亿美元。

收购完成后,天齐锂业虽然到手了一个优质锂矿资源,但也险些被高杠杆压弯了腰。2018年当年,截至年末,天齐锂业的长期借款由之前的14.33亿元上升至253.26亿元,短期借款也由上年的8.42亿元上升至19.38亿元。

糟心的是,收购刚一完成,天齐锂业就遇见了锂周期性下行。公司的资金情况也在2020年到达至暗时刻——截至2020年末,天齐锂业账面资金仅9.94亿元,短期借款高达27.37亿元,一年内到期的非流动负债达209.58亿元,长期借款仍有43.86亿元。

虽然通过贷款展期、定向增发、股权融资等一系列手段,天齐锂业度过了当时最严重的流动性危机,并等来了锂周期高景气时刻,但截至目前来看,天齐锂业的“蛇吞象”收购所带来的财务费用,仍然在持续啃噬公司的净利润。

截至2021年9月末,天齐锂业货币资金12.23亿元,包括短期借款、一年内到期的非流动负债、应付债券、长期借款等有息负债分别为12.23亿元、13.6亿元、19.36亿元、151.93亿元。公司2021年前三季度的财务费用高达15.19亿元,其中利息费用为11.59亿元,超过总营收38.73亿元的三成有余。

参股公司SQM未来存不确定性 智利欲国有化

智利的锂矿资源在全球举足轻重,据海关数据披露,在我国2020年进口的碳酸锂中,来自智利的占比高达74%,我国对智利锂矿的依赖程度较深。而天齐锂业斥巨资、伤筋动骨收购的SQM,是智利本国最大的锂矿生产商,也是仅次于雅宝的全球第二大锂矿巨头。

本以为高杠杆收购就已经够令人头痛,没想到,这两年智利隐隐约约的锂矿国有化传闻,也成了悬在天齐锂业头顶的一把利剑。

2021年12月末,智利选出新总统Boric,这位总统在大选之前,曾十分激进的提出矿产资源私有化是“历史性错误”,主张成立国营锂业公司,这也成为锂矿供应链的一大风险。另外,凤凰网财经《市值观察》还发现,2022年2月初,智利环境委员会还曾通过了一项提案,旨在促进铜矿、锂矿和其他战略资产的国有化,有券商分析认为,这一提案意味着智利锂矿等矿产资源国有化迈出了关键一步。

市场对智利锂矿国有化的担忧主要集中在是否会影响天齐锂业的锂资源配额。一旦企业并非完全由市场经济主导,而加入了政府干预,就会出现更多的不确定性和未知可能。

对于这一风险,天齐锂业在招股书中并未明确提及,仅仅概括性的提到对sqm投资的价值可能受到智利政治状况、法律体系及货币波动的不利影响,这类变动超出SQM及公司本身的控制范围。

2月初,天齐锂业曾就智利锂矿国有化回应投资者称,此前公司已与当地签订合约,并获得到2030年12月31日之前的锂资源配额,该赔额不会改变。

募资300亿 分红才7亿 锂王股东不好做

在谋求此次赴港上市之前,早在2018年收购SQM同时,天齐锂业曾有过赴港上市的想法,最终因锂行业和港股市场行情均较为低迷而作罢。

此次再度上市,虽然锂正处于高景气度时刻,但港股市场仍然低迷,受疫情等大环境影响,恒生指数近期持续走低,已下破21000点。不管是天齐锂业,还是锂业双雄之一的赣锋锂业,近期a股、港股股价走势都相对低迷,距离2021年9月的最高点,已跌去近5成。

由于屡次收购带来的流动性紧张,天齐锂业上市以来屡屡通过直接融资和间接融资的方式筹集资金。wind数据显示,天齐锂业自2010年以来通过IPO、定向增发、短期融资券、中期票据、配股、公司债等多种手段直接融资,筹资总额达98.3亿元,最大金额的直接融资分别发生在2014年和2019年,定增31.3亿元、配股募资29.3亿元。

此外,公司间接融资的金额更大,累计新增长期借款和短期借款分别达165亿元和18亿元。

凤凰网财经《市值观察》查阅wind发现,天齐锂业上市以来累计募资金额达到281.3亿元。

虽然从市场上“薅”来了近300亿巨额资金,但天齐锂业在回馈股东时却十分小气,自2010年上市以来,天齐锂业累计仅现金分红7次,合计现金分红金额仅7.3亿元,是总募资金额的2.5%。堪称“投之以琼瑶,报之以木桃“。

有意思的是,最大的两次现金分红正发生在2017、2018筹措收购sqm的两年,分别分红2.28亿元和2.06亿元,分红比例在10%左右。之后天齐锂业就因为这次激进的收购叠加锂景气度下行开始连续亏损,分红自然也不了了之。

2021年天齐锂业预计净利润在18~24亿元左右,基本又回到了2017~2018年净利润水平,甚至比这两年业绩更乐观。不知这次,兜里有钱底气十足、又打算再去港股市场筹钱的天齐锂业,会给苦苦期盼、陪它穿越下行周期的股东们什么样的回报呢?

免责声明:本网转载自其它媒体的文章,目的在于弘扬科技创新精神,传递更多科技创新信息,宣传国家科技政策,展示国家科技形象,参与国际科技舆论竞争,并不代表本网赞同其观点和对其真实性负责,在此我们谨向原作者和原媒体致以崇高敬意。如果您认为本网文章及图片侵犯了您的版权,请与我们联系,我们将第一时间删除。