Infolink 全球锂电池供应链数据库出炉。

数据库指出,2024 年第一季度全球储能电芯出货规模达 38.82 GWh,其中大储(含工商业)、小储(含通讯)分别为 34.75 GWh 与 4.07 GWh。第一季度储能市场总体表现较为低迷,同比下降 2.2%。

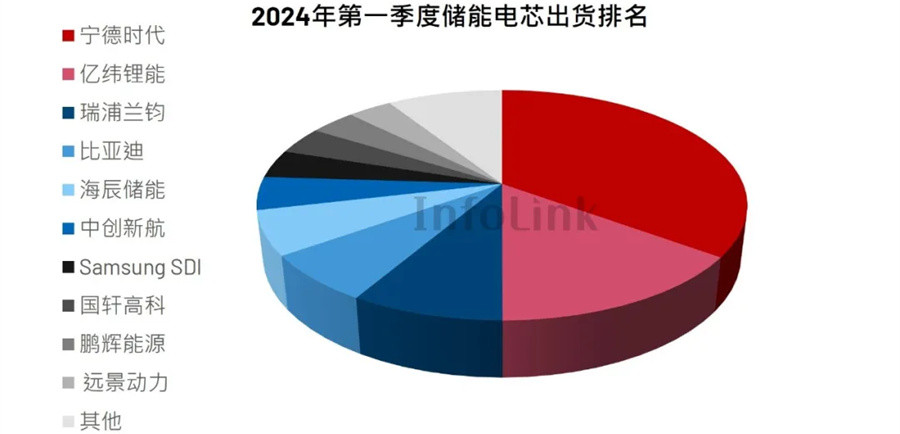

2024 年第一季度总出货量 Top 5 企业为宁德时代、亿纬锂能、瑞浦兰钧、比亚迪与海辰储能,本季头部厂家格局再起波澜。除宁德时代继续稳坐龙头外,全球第二至四名发生变动。因大客户大额订单出货,亿纬锂能市占率得以支撑,升至第二;瑞浦兰钧及比亚迪则分居第三、第四;海辰储能继续稳定表现,位居全球第五。

本季度,价格战愈演愈烈,龙头企业优势依旧明显,强者恒强的态势未发生改变。2024 年第一季度 CR10 达 90.9%,相较 2023 年 CR10 92%, 行业集中度虽略有下降,但仍维持在高位。同时 Top 10 企业内部呈现竞争激化态势。2024 年第一季度 CR5 达 71.4%,较 2023 年 CR5 76.7%, 下降 5.3%。而六至十名企业的合计市占率从 2023 年的 15.3% 升至本季度的 19.6%,以中创新航、远景为代表的二线企业起量明显。另外,韩系 Samsung SDI 与 LG 出货表现不佳,两者出货合计市占率微幅下滑至 6.3%。

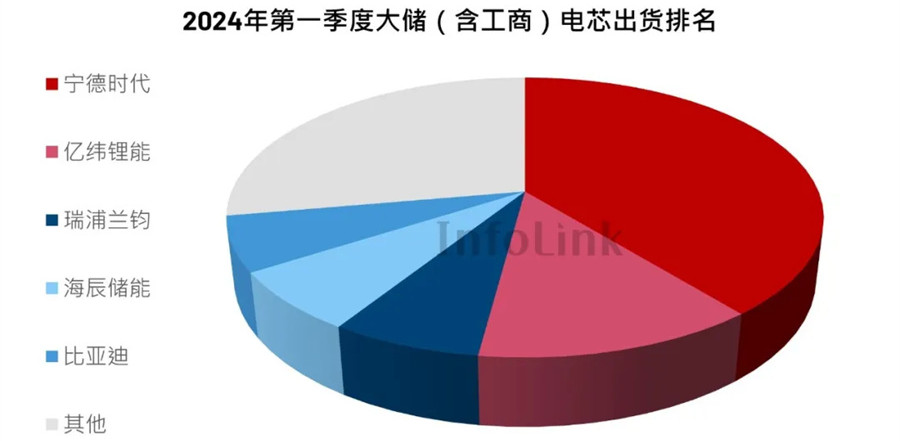

大储部分,Top 5 企业为宁德时代、亿纬锂能、瑞浦兰钧、厦门海辰、比亚迪。除宁德时代出货超过 13 GWh 以外,其余四家企业处于 2-5 GWh 区间。本季度,大储市场仍然维持增长态势,同比增长 10.3%。另外,以 314Ah 为代表的 300Ah+ 电芯产品开始在中国大储市场流通。2024 年第一季度 300Ah+ 产品在全球大储市场渗透率为 22%,预计今年第四季度渗透率接近 50%。同时鉴于海外市场对电芯产品迭代的敏感性不高,并且产品认证周期较长,300Ah+ 产品预计将在 2025 年第一季度在海外市场大规模流通。

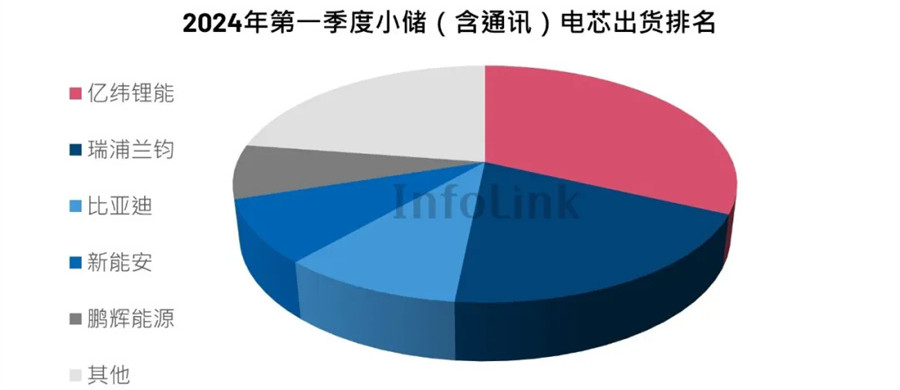

小储部分,Top 5 企业为亿纬锂能、瑞浦兰钧、比亚迪、新能安、鹏辉能源。小储市场行情低迷,同行竞争激烈,行业集中度下降。2024 年第一季度 CR5 较 2023 年的 85.1%,下降 7.7%,至 77.2%。第一梯队内部位次变化明显。本季度,亿纬锂能排名第一,市占率超 30%,瑞浦兰钧紧随其后,排名第二,市占率接近 20%。比亚迪、新能安、鹏辉能源分列第三至第五,市占率在 7-10% 区间。本季度,小储市场仍处于下行通道,同比下降 51.9%,环比下降 37.3%。从电芯厂角度看,下游户储集成商的提货节奏未发生实质变化,目前以户储为主的小储市场复苏迹象仍不明显。

经历 2023 年末冲量后,2024 年第一季度市场情绪冷淡,进入调整期。二季度,中国市场进入年中并网备货节奏,预计将提振市场需求。同时结合储能电芯企业二季度排产计划,Infolink 预期二季度储能电芯出货量将重拾升势。

免责声明:本网转载自其它媒体的文章,目的在于弘扬科技创新精神,传递更多科技创新信息,宣传国家科技政策,展示国家科技形象,增强国家科技软实力,参与国际科技舆论竞争,推广科技企业品牌和产品,并不代表本网赞同其观点和对其真实性负责,在此我们谨向原作者和原媒体致以崇高敬意。如果您认为本网文章及图片侵犯了您的版权,请与我们联系,我们将第一时间删除。